近日,泛家居行业多个上市公司集体发布财报。数据显示,整个涂料行业的营收下滑30%,部分企业净利润亏损超6000多万。而造成这些悲惨业绩,均是应收账款、负债、坏账等“拖油瓶”的连累。

资产负债率近80%

涂料企业资金风险加剧

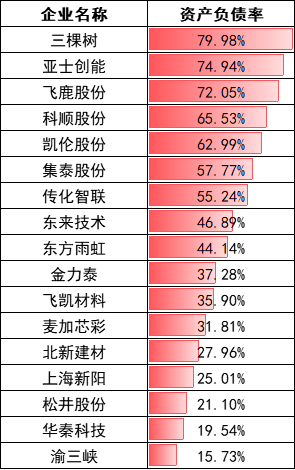

相较于营业收入和净利润这种直接的数据,其实涂料企业背后的负债和资金实力也是非常需要关注的,因为资金是企业的立命之本。据不完全统计,在涂料行业多家上市公司资产负债率较高,部分接近80%,远超了40-60%的正常范围,甚至超过了生产型企业70%的警戒线。过高的负债率表示企业的资产来源于债务的较多,净资产比例较少,甚至有资不抵债的风险。

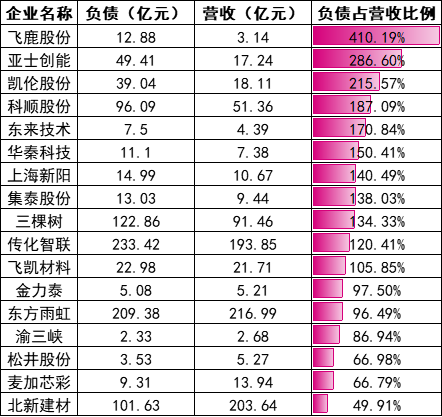

而细看涂料上市公司的负债数据则更为惊悚,部分涂料上市公司的负债高达100多亿,远比营业收入还要高。负债占营收的比例超过了100%,飞鹿股份甚至高达410%。这意味着千辛万苦销售入账的钱还抵不上背负的债务,这也让涂料企业的资金链面临重重危机。

巨额负债的背后,是企业的短期债务过多,偿债压力较大。会导致贷款难度加大,股东权益受损。后续资本市场中投资者信心不足,也会影响企业的生存状态,如果不幸的话,都不是倒闭破产那么简单,而是身负重债。

被客户“经营不善”所连累

十几家涂企约10亿账款无法收回

较高的资产负债率表明企业为了支撑其负债水平而不得不采取更为激进的信用政策,也可能会增加坏账的风险。反过来也是类似的关联,如果企业出现大量坏账,将减少企业的实际资产,进而影响企业的资产负债率。无论谁是因谁是果,最终都会导致企业财务风险迅速提升。

尽管众多上市公司在三季度财报中简略公布了资产减值损失和信用减值损失,但对于坏账部分却少有提及。特查阅了涂料上市公司的半年报发现,东方雨虹、金力泰、东来技术等多家涂料企业在坏账计提和资产损失方面被“重创”。

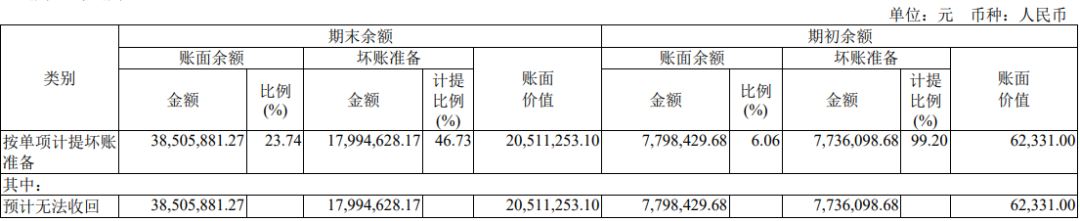

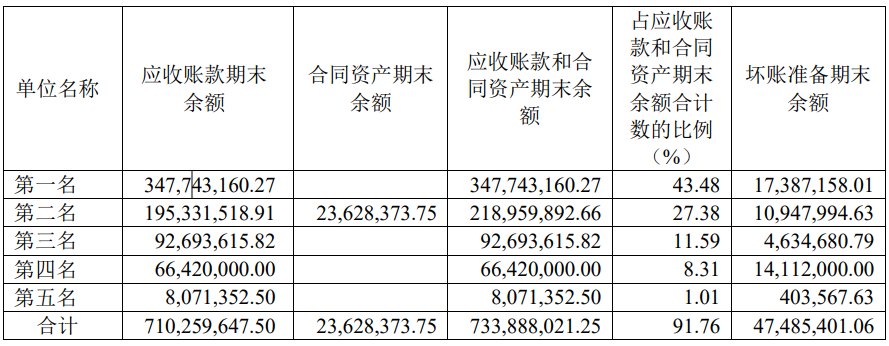

金力泰中报显示,前五大客户计提的3000多万坏账预计无法收回。

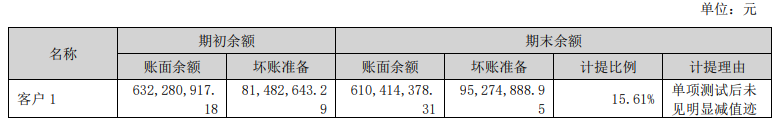

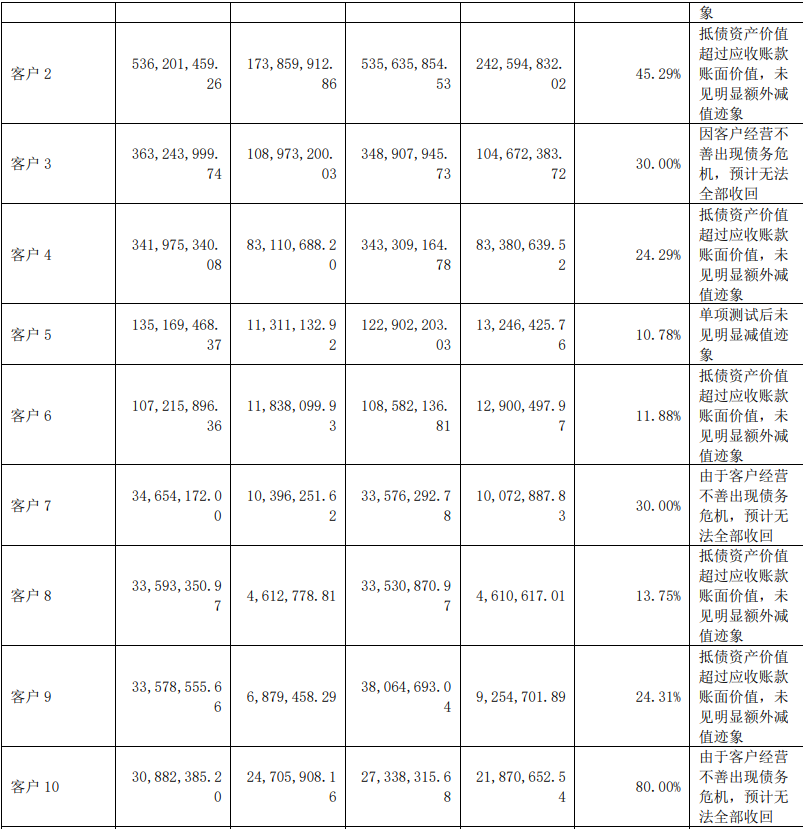

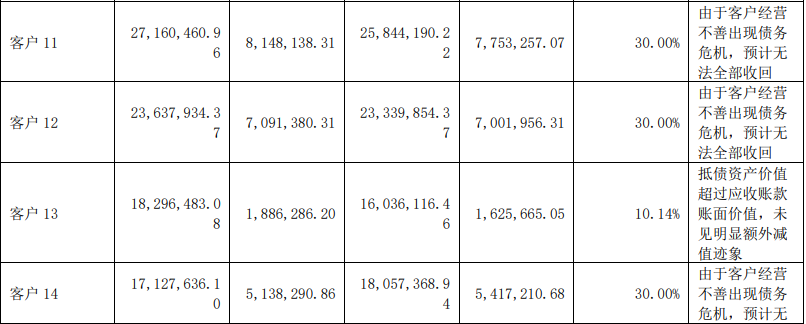

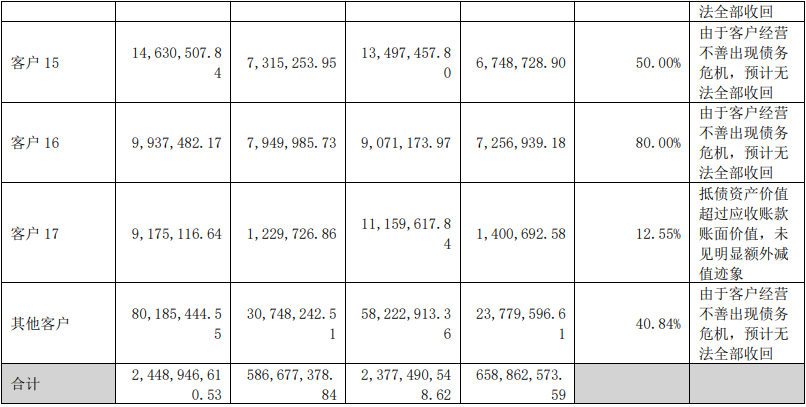

东方雨虹中报显示,坏账计提合计超过6亿,部分客户计提了高达45%的坏账,某些客户因经营不善出现债务危机,预计无法全部收回。

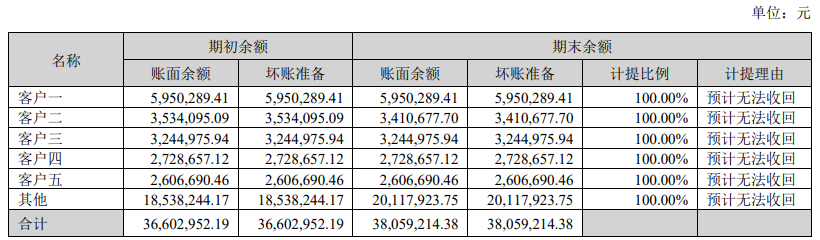

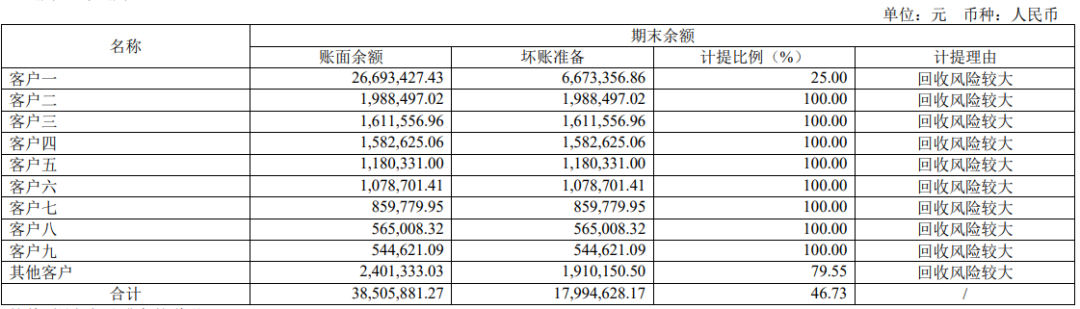

东来技术中报显示,多位客户100%计提的坏账回收风险较大,预计无法收回的坏账1700多万。

华秦科技中报显示,应收账款中坏账准备期末余额约为4700多万。

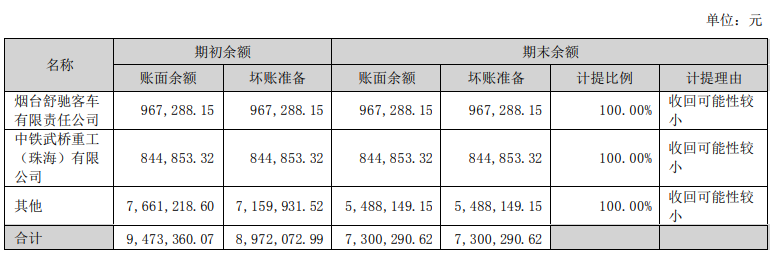

渝三峡中报显示,某客车和某重工企业计提的700多万坏账收回可能性小。

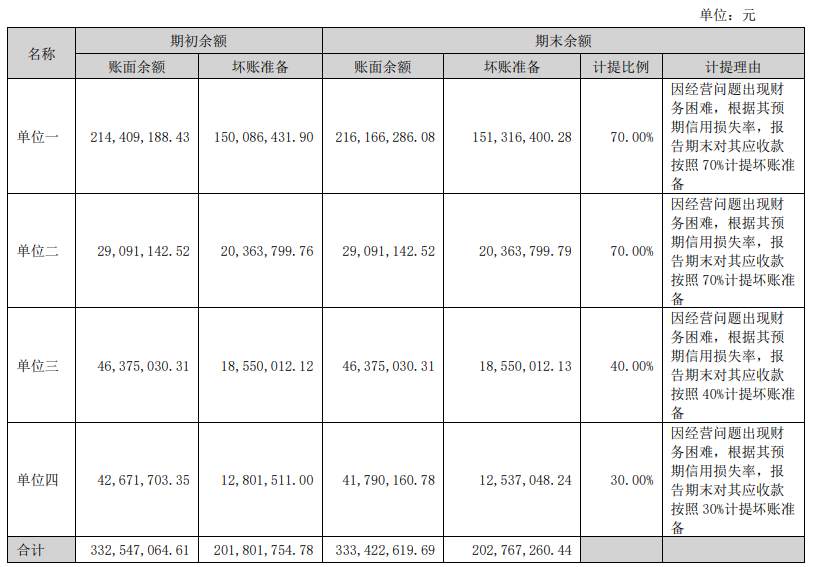

凯伦股份中报显示,坏账准备的2亿元左右。原因是客户出现财务问题,所以对其30-70%计提坏账准备。

此外,另有多家涂料上市公司单项或组合计提坏账高达数亿元,涂料行业十几家上市公司累计计提坏账约10亿元。如果算上新三板的20多家企业,以及中小型涂料企业来算的话,恐怕持续几年没能收回的账款不止这个数字,对于频繁追债而难以如愿的情况也是“家常便饭”。

巨额的应收账款被计提坏账,而后又因客户经营不善或其它原因,预计无法全部收回,可谓是“竹篮打水一场空”。从营销到签约,从确认收入到计提坏账,从损失资产到利润亏空,多项指标超过警戒线也意味着一家企业正在走向摇摇欲坠之路。

冰火两重天

崛起还是躺平?

如果说高昂的负债率,危险的应收账款带给涂料企业的是无尽的伤痛,那么数据低空飞过是不是好事呢?并不尽然。如果资金负债率低于40%,则说明企业的资金利用率较低,经营过于保守。试想一个人从不借钱投资、只是守着钱袋子,或者一个城市从来没有脚手架吊塔施工、总是风平浪静,也并不是什么好事。涂料企业亦然,只有资金流动起来,项目做起来,才能更好的发展,因此这些指标的浮动,背后不仅仅是风险,也能看到他们未来的方向和机遇,以及企业主的行事风格和战略规划。

而在应收账款方面,涂料企业处理的方式更是冰火两重天,有些不断提升“要账”政策,宁愿应收账款不断的提升,也要坚持做生意,钱能不能收回另行处理。而有些企业则迅速转型,从B到小B和C,模式结构的调整意味着企业要放弃一部分“大客户”,以求减少账面上的“难堪”。龙头企业的措施也代表着中小型企业的两条路,要么奋力投资前进,要么彻底躺平止亏,而究竟那种能成功,或是如何才能均衡风险与机会,恐怕不是一时能够断言的。

声明:本平台转载文章出于传播更多行业资讯之目的,本文素材来源:涂料采购网,以上图文版权均归原作者所有。如涉及侵权等事宜,请联系我方予以删除。